退職後に傷病手当金をもらっている=扶養に入れないと思われがちですが、これは誤解です。

結論から言うと、傷病手当金を受給していても、税法上の扶養に入れるケースはあります。

ただし注意点があります。

- 税法上の扶養(所得税・住民税)と

- 社会保険の扶養(健康保険)

はまったく別の制度であり、判定基準も異なります。

この記事では、

- 税法上の扶養に入れる条件

- 社会保険の扶養に入れない理由

- 世帯の税金がどれくらい減るのか(シミュレーション)

- 手続き方法と、あとから外れてしまう注意点

を順番に解説します。

傷病手当金の仕組みや注意点を詳しく知りたい方は、こちらの記事もあわせてご確認ください。

目次

退職後の生活に不安を感じている方へ。焦らなくても大丈夫です。

条件を満たせば、「傷病手当金」や「失業保険」などの給付金を数十万〜数百万円受け取れる可能性があります。

社会保険給付金アシストでは、

長く休みたい方も、早めに働きたい方も、どちらの方にもサポート致します。

あなたの状況に合わせたベストな手続きをご案内します。

-

経験豊富な社会保険の専門家がしっかりサポート

-

失業保険、傷病手当金を最短で最大額受け取れるよう丁寧にご案内

- その他の給付金やお得な制度もご案内

まずは 【無料診断】で、あなたが対象かどうかを30秒で簡単チェックできます。

相談はすべて無料ですので、どうぞお気軽にご利用ください。

↓LINEで無料診断/無料相談実施中↓

税法上の扶養とは?判断基準は「合計所得金額」

税法上の扶養とは、

所得税や住民税の計算において、扶養控除や配偶者控除(配偶者特別控除)を受けられる状態を指します。

多くの人が誤解しやすいのですが、税法上の扶養を判断する際に基準となるのは、

「収入」ではなく、その人の「合計所得金額」です。

つまり、どれだけお金を受け取っているかではなく、

税金の計算上「所得」として扱われる金額がいくらかが重要になります。

所得要件(2025年以降)

現在、税法上の扶養に入るための所得要件は、次のとおりです。

合計所得金額:58万円以下

※以前は「48万円以下」でしたが、税制改正により基準が引き上げられています。

参照:国税庁「扶養控除」

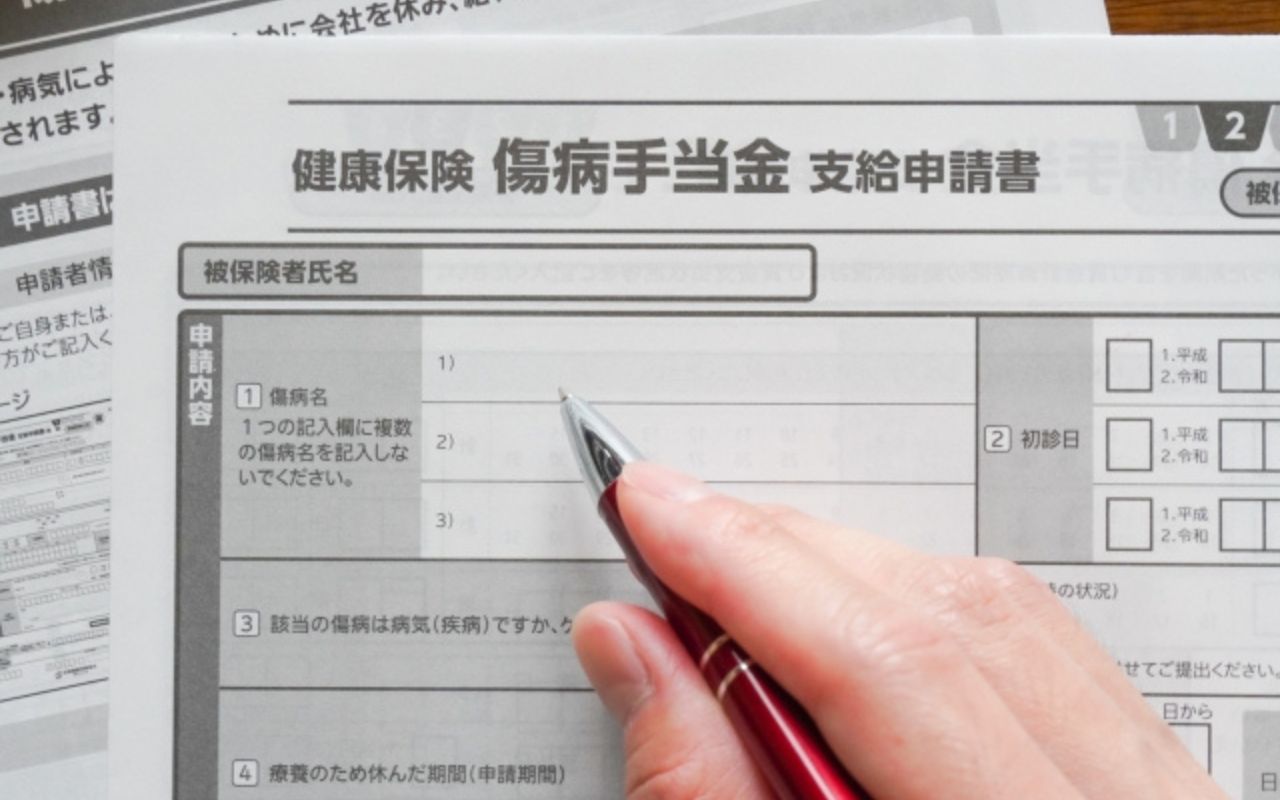

傷病手当金は「非課税」

よくある誤解として、

「傷病手当金をもらっている=収入がある=扶養に入れない」

と思われがちですが、税法上の判断基準は“課税所得かどうか”です。

傷病手当金は、税法上「非課税所得」として扱われるため、

原則として合計所得金額には含まれません。

そのため、

- 給与収入

- 副業による収入

- 事業所得

といった課税対象となる所得がない場合は、

傷病手当金を月20万円・30万円受給していても、

税法上は「所得ゼロ」または「58万円以下」と判定され、

税法上の扶養に入れるケースが多くなります。

「傷病手当金をもらっているから扶養に入れない」と、

一律に判断するのは誤りであり、税法上は必ずしもそうではありません。

なぜ社会保険の扶養には入れないのか?

「税法上の扶養に入れるなら、健康保険の扶養にも入れるのでは?」

このように考える方は非常に多いですが、答えはNOです。

なぜなら、税法上の扶養と社会保険の扶養は、まったく別の制度であり、

扶養に入れるかどうかの判定基準が根本的に異なるからです。

判定基準の違い

両者の違いを整理すると、次のようになります。

| 制度 | 判定基準 |

|---|---|

| 税法上の扶養 | 所得(課税所得) |

| 社会保険の扶養 | 収入(非課税も含む年間見込み額) |

税法上の扶養では、課税対象となる「所得」がいくらかが判断基準になりますが、

社会保険(健康保険)の扶養では、税金がかかるかどうかに関係なく「収入」全体が見られます。

健康保険の扶養では「非課税の給付金」も収入扱い

健康保険の扶養判定では、

- 傷病手当金

- 失業保険(基本手当)

といった非課税の給付金であっても、「継続的な収入」としてカウントされるのが一般的です。

そのため、

- 税法上では、合計所得金額が基準内に収まり「扶養OK」

- 一方で、健康保険では、収入見込みが基準を超えて「扶養NG」

という状態が、実務上はごく普通に起こります。

税法上の扶養に入れたからといって、

自動的に健康保険の扶養にも入れるわけではない点には、十分注意が必要です。

住民税は減る?税法上の扶養に入っていても減免・猶予制度は使える?

退職後に多くの人が戸惑うのが、住民税の請求です。

「今は働いていない」「扶養にも入っているのになぜ住民税がかかるのか」と疑問に感じる方も少なくありません。

住民税は「今年の状況」ではなく「前年所得」で決まる

まず理解しておきたいのは、住民税の仕組みです。

住民税は、その年の収入ではなく、前年の所得をもとに課税されます。

そのため、今年は無収入または傷病手当金のみで生活していても、

前年に一定の収入があった場合、退職後に住民税の請求が届くのは制度上ごく自然なことです。

「働いていないのに税金がかかる」という感覚になりますが、

実際には過去の所得に対する後払いという位置づけになります。

参照:総務省「個人住民税」

税法上の扶養に入っていても、住民税の減免・猶予は使える?

結論から言うと、

税法上の扶養に入っていても、住民税の減免や徴収猶予を利用できる可能性はあります。

住民税の減免や猶予は、

「扶養に入っているかどうか」だけで判断される制度ではありません。

多くの自治体では、

- 退職や病気によって本人の収入が大きく減少しているか

- 現在の生活状況や支払い能力がどうか

といった個別事情をもとに判断されます。

そのため、

- 税法上は配偶者や家族の扶養に入っている

- しかし、本人自身の収入は大きく減っている

というケースでは、

扶養に入っていても減免・猶予の対象となることがあります。

減免・猶予制度の注意点

住民税の減免・分割・徴収猶予制度は、全国一律ではありません。

- 適用条件

- 減免される割合

- 提出が必要な書類

は、市区町村ごとに異なります。

また、

「傷病手当金を受給している=必ず減免される」わけではない点にも注意が必要です。

減免や猶予を希望する場合は、

自己判断せず、できるだけ早めにお住まいの市区町村の窓口へ相談することが重要です。

世帯の税金はいくら減る?考え方と実際のシミュレーション

税法上の扶養に入ることで直接的に影響が出るのは、

扶養される本人の税金ではなく、世帯(扶養する側)の税金です。

ここでは、「なぜ世帯の税金が下がるのか」「どれくらい下がるのか」が分かるよう、

考え方と目安の計算方法を整理します。

まず押さえておきたいポイント

扶養される本人

- もともと課税所得が少ない、またはゼロ

→ 税金はほとんどかからない、もしくは最初からゼロ

扶養する側(配偶者・親など)

- 扶養控除や配偶者控除が使える

→ 所得税・住民税が減る

つまり、

「自分の税金が安くなる」というより、「世帯全体の税金が安くなる」

というのが正しい理解です。

基本の計算式

税法上の扶養に入った場合の減税額は、次の考え方で計算できます。

-

所得税の減税額

扶養控除額 × 扶養者の所得税率 -

住民税の減税額

扶養控除額 × 住民税率(原則10%)

ケース①:一般的な扶養控除(所得税率10%)

前提条件

- 扶養控除(一般):38万円

- 扶養者の所得税率:10%

減税額の目安

- 所得税

38万円 × 10% = 約3.8万円 - 住民税

38万円 × 10% = 約3.8万円

➡ 年間で約7.6万円、世帯全体の税金が軽減される計算になります。

ケース②:扶養者の所得税率が20%の場合

扶養する側の所得が高く、所得税率が20%の場合は、所得税の軽減効果がさらに大きくなります。

減税額の目安

- 所得税

38万円 × 20% = 約7.6万円 - 住民税

38万円 × 10% = 約3.8万円

➡ 年間で約11.4万円の税負担軽減になります。

「本人」と「世帯」でどれくらい差が出る?

整理すると、次のような違いがあります。

扶養される本人

- 課税所得がほぼないため、税金はもともとゼロに近い

→ 扶養に入っても「本人の税金が大きく下がる」わけではない

世帯(扶養する側)

- 扶養控除が使えることで、所得税・住民税が確実に減る

→ 年間で数万円〜10万円以上の差が出るケースもある

自分の税金だけを見るのではなく、

世帯全体でどれだけ支出を減らせるかを基準に判断することで、

扶養に入るメリットが見えてきます。

税法上の扶養に入るための要件と手続き

税法上の扶養は、申請書をどこかに提出すれば自動で認定されるものではありません。

ここでは、扶養される側と扶養する側に分けて整理します。

扶養される側(本人)

要件

扶養される側(退職後に傷病手当金を受給している本人)が、税法上の扶養に入るためには、

次の要件を満たしている必要があります。

- 合計所得金額が58万円以下であること(2025年以降)

給与収入・副業収入・事業所得などの課税所得が対象です。

※傷病手当金は非課税のため、合計所得金額には含まれません。 - 扶養する人と生計を一にしていること

同居している場合は原則として認められます。

別居でも、生活費の送金などがあれば認められるケースがあります。 -

青色事業専従者・白色事業専従者でないこと

扶養される側の手続き(傷病手当金を受給している場合)

扶養される側の手続きは、基本的に多くありません。

-

傷病手当金のみを受給している場合

→ 原則として、確定申告は不要です(非課税のため)

ただし、以下に該当する場合は注意が必要です。

- 副業収入がある

- 給与収入が一部でも発生している

- 事業所得・雑所得がある

これらの課税対象となる所得がある場合は、金額によっては確定申告が必要になります。

また、自治体によっては所得がゼロでも住民税の申告を求められることがありますが、

申告=課税ではありません。

扶養する側(配偶者・親など)

要件

扶養控除や配偶者控除を受けるためには、扶養する側にも次の要件があります。

- 扶養される側が、上記の要件を満たしていること

- 生計を一にしていること

- その年の年末時点で扶養関係が成立していること

年の途中から扶養に入った場合であっても、

年内に要件を満たしていれば、その年分の控除対象になります。

扶養する側の手続き(会社員の場合)

会社員の場合、税法上の扶養に関する手続きは年末調整が基本です。

年末調整の際に、「扶養控除等(異動)申告書」を会社へ提出することで、

扶養の状況が反映されます。

年の途中で扶養に入った場合や、逆に扶養から外れた場合であっても、

その年の分は年末調整でまとめて調整されるのが原則です。

なお、以下のようなケースでは、扶養する側が確定申告を行う必要があります。

- 医療費控除を受ける場合

- 住宅ローン控除の初年度

- 年末調整で対応できない控除がある場合

税法上の扶養から外れるときの注意点

税法上の扶養は、年末時点の合計所得金額で判定される制度です。

そのため、年の途中では問題なく見えても、結果的に年末で扶養から外れてしまうケースがあります。

特に注意したいポイントを整理します。

① 年内の収入増加で所得要件を超えてしまう

アルバイトや副業などで収入が増え、

合計所得金額が58万円を超えると、その年は扶養から外れます。

一時的な収入であっても、年内の合計で判定される点には注意が必要です。

② 配偶者控除・配偶者特別控除の勘違い

配偶者の場合、配偶者控除と配偶者特別控除は別制度です。

「特別控除があるから大丈夫」と思い込んでいると、

想定より控除額が減ったり、使えなくなることがあります。

③ 税法上の扶養と社会保険の扶養を混同してしまう

税法上の扶養と、健康保険などの社会保険上の扶養は別物です。

税法上は扶養に入れていても、社会保険の扶養には入れず、

国民健康保険への切り替えが必要になるケースがあります。

④ 住民税の支払いを見落としていた

扶養に入っていても、前年に所得があれば住民税の請求は発生します。

これを想定していないと、後から支払いが重なり、家計が苦しくなることがあります。

税法上の扶養は、

「年末判定」+「年内の所得合計」がすべてです。

年の途中で収入が増える可能性がある場合は、

常に年内の所得見込みを意識しておくことが重要です。

よくある質問(Q&A)

Q1:傷病手当金を受給していることは、扶養者の会社に伝える必要がありますか?

A. 税法上の扶養は「所得」が基準で、傷病手当金は非課税のため原則として申告対象ではありません。

そのため、傷病手当金を受給していること自体を会社に伝える必要はありません。

ただし、年末調整では扶養関係を正確に申告する必要があり、給与や副業収入がある場合は注意が必要です。

Q2:年の途中で扶養に入った場合、控除は月割りになりますか?

A. 税法上の扶養は年末時点でまとめて判定されます。

年の途中から扶養に入っても、年末時点で要件を満たしていれば、1年分の扶養控除が適用されます。

ただし、年内の収入増加で所得要件を超えると扶養から外れます。

まとめ|扶養は「制度の違い」と「全体設計」が重要

傷病手当金を受給していても、

課税所得が58万円以下であれば、税法上の扶養に入れる可能性はあります。

ただし、

- 税法上の扶養と社会保険の扶養は別制度

- 住民税は前年所得ベースで請求される

- 扶養は年末時点の所得でまとめて判定される

といった点を理解していないと、

「扶養に入ったつもりが想定外の出費が出た」という結果になりかねません。

単体の制度だけで判断すると損につながるため、

退職後は全体を整理した上で判断することが重要です。

社会保険給付金アシストでは、

退職後の傷病手当金や失業保険の受給、健康保険の選択、

住民税・保険料の各種減免制度まで含めて、状況に応じた整理と案内を行っています。

退職後のお金や制度について不安がある方は、まずはお気軽にご相談ください。